4. Teil der Serie „Venture Capital & Business Angels“: Regeln, Absprachen und Verträge

Das Begehren und der Traum von Unternehmensgründern sind nachvollziehbar: Man möchte seine Idee verwirklichen und konzentriert daran arbeiten können, ohne mit den Ressourcen knausern zu müssen und permanent Geldsorgen zu haben. Die technische Problemlösung des Projekts fasziniert. Man ist vom Erfolg überzeugt und geht davon aus, dass „nur noch die Entwicklung zu Ende gebracht werden muss“. Dafür sucht man „lediglich noch“ den Finanzierer.

Erinnern wir uns aber nochmals an die Haltung der anderen Seite: Man erhält dort Hunderte, ja Tausende von Ideen präsentiert, und in allen Fällen sind die Projektgründer schwerstens überzeugt von ihrem Vorhaben. Dennoch scheidet nicht nur bei der Masse der Projektvorschläge eine Finanzierung von vornherein aus – auch bei den dann tatsächlich unterstützten Projekten scheitert früher oder später immer noch ein großer Anteil. VC-Gesellschaften haben also beste Gründe, das Kapital ihrer Fonds mit Vorsicht zu verwalten. Die Vorstellung, dass die neuen VC-Freunde einfach mal eben mit der großen Kurbel den Geldhahn aufdrehen und fortan schlaraffenländische Liquiditätszustände herrschen, sollte man also ganz schnell abhaken.

Tritt man bei Verhandlungen mit der VC-Gesellschaft in die Phase konkreter Vertragsbestandteile ein, sind es meistens zwei Punkte, an denen man sich reibt:

- die Risikoeinbindung der Gründer

- die zeitliche Struktur der Beteiligung

Risikoverteilung

Den beiden Parteien, Gründer auf der einen Seite und Beteiligungsfinanziers auf der anderen, ist daran gelegen, das jeweils eigene Chancen-Risiken-Verhältnis zu optimieren. Es liegt in der Natur der Sache, dass das nur jeweils zu Lasten der anderen Partei geht (und vice versa). Die VC-Seite allerdings hat noch zusätzliche Gründe für eine gewisse Belastung der Gründer mit Risiken: Man möchte zum einen die Ernsthaftigkeit der Gründer überprüfen und zum anderen auch bestätigt sehen, dass man es nicht mit Bruder Leichtfuß zu tun hat. Nur wer selbst wirklich restlos von seiner Sache überzeugt ist, geht schließlich erkennbare Risiken ein und ist bereit, sein Durchhaltevermögen unter Beweis zu stellen. Aus Sicht der VC-Gesellschaft trennt sich an diesem Punkt also schnell die Spreu vom Weizen.

Leute, die sich bei ersten Anzeichen eines schlechten Verlaufs der Dinge achselzuckend und schadlos mit einem charmanten „Hoppla“ verabschieden wollen (häufig, um mit einem neuen Projekt gleich wieder um Geld zu werben), gibt es reichlich. Es versteht sich von selbst, dass man als Finanzier nur begrenzt von solcher Haltung zu begeistern ist. Deswegen ist man daran interessiert, dass die Gründerseite deutliche Risiken trägt. Auch die Gründer sollen im Fall des Scheiterns „etwas zu verlieren haben“. Der Projekterfolg beziehungsweise -misserfolg und der persönliche Erfolg der Gründer sollen eng miteinander verknüpft werden. Gehen die Gründer darauf ein, so unterstreicht das deren Verantwortungsgefühl für das Projekt und ihre energische Einsatzbereitschaft. Die Gestaltungsmittel hierfür sind vielfältig, meistens allerdings stehen zwei Punkte im Vordergrund der Diskussion: Gehaltsstruktur und persönliche Haftung.

Kleines Fixum – große Prämien

Üblicherweise wird das laufende Gehalt für Gründer aufgespalten in fixe und erfolgsvariable Anteile. Das Fixgehalt wird bewusst niedrig gewählt (meist weit unter Arbeitsmarktniveau), während der erfolgsabhängige Anteil bewusst hoch angesetzt wird. Damit möchte man nicht nur Kosten sparen, Liquidität schonen und Risiken begrenzen, sondern vor allem auch stärkstmögliche Erfolgsanreize schaffen. Der erfolgsabhängige Anteil der Gründervergütung wird regelmäßig in Form von Prämienzahlungen (seltener) oder durch Aktien- oder sonstige Beteiligungsoptionen [1] eingeplant. Letzteres wird immer mehr zum Standard. Das Erreichen bestimmter Milestones oder betriebswirtschaftlicher Zahlen löst dann die Zusatzvergütung aus. Sind Aktienoptionen vereinbart, können die Gründer bei Zielerreichung das Recht erhalten, in einem bestimmten Umfang zusätzliche Anteile am dann gemeinsamen Unternehmen zu einem Preis deutlich unter Wert (meist zum buchhalterischen Nominalwert) zu beziehen. Diese Anteile stammen dann entweder vom VC-Fond oder aus so genannten eigenen Anteilen der Gesellschaft, die meist speziell zu diesem Zweck vorgesehen sind – ein Unternehmen kann sich auch ein Stück weit selbst gehören. Gründer sollten jedenfalls nicht überrascht sein, wenn ihr Fixgehalt niedriger ausfällt als das ihrer einfachsten Mitarbeiter.

Persönliche Haftung?

Seltener genutzt werden Gestaltungsmittel im Bereich der persönlichen Haftung der Gründer bei Misserfolg (Liquidation oder Insolvenz der Gesellschaft). Oft haben Gründer zum Zeitpunkt der Gespräche mit VCs bereits persönliche Gelder in das Unternehmen gesteckt. Manchmal wurden vielleicht auch Kredite auf eigenen Namen aufgenommen, um dem Unternehmen Liquidität zuzuführen, oder es wurden Bürgschaften für Kredite des Unternehmens eingegangen. Dafür haften die Gründer dem Gläubiger bei Misserfolg, die Beträge sind aber im Regelfall recht klein und notfalls gut zu verschmerzen.

Es kann aber auch vorkommen, dass ein VC einen Teil des bereitzustellenden Kapitals als persönliches Darlehen an die Gründer auszahlen möchte, freilich mit der Auflage, diesen Betrag als Eigenkapital in das Unternehmen einzubringen. Im Falle des Scheiterns allerdings ist dieser Teilbetrag dann ein Verlust des Gründers und nicht mehr des VC-Fonds, denn er ist – da es sich um ein Darlehen handelt – zurückzuzahlen. Wie gut ein Gründer im Worst Case ein solches Darlehen bedienen kann, muss allerdings mit den persönlichen Verhältnissen abgeglichen werden. Eingesetzt wird dieses Mittel insbesondere dann, wenn das Projekt in besonders starkem Maß von der Person des Gründers abhängig ist, wenn man noch Zweifel an der Motivation des Gründers hat oder wenn der Gründer selbst zwar nicht unvermögend, gleichzeitig aber nicht flüssig genug ist. Nicht zuletzt kann diese Variante auch für alle Beteiligten vorteilhaft sein, wenn im Zuge des Maßschneiderns einer Gesamtfinanzierung auch öffentliche Fördermittel beantragt werden sollen, die gewisse Mindesteigenmittel der Gründer vorsehen. Die persönlichen Risiken der Gründer machen vielleicht nur einen Bruchteil des insgesamt bereitzustellenden Kapitals aus, insoweit ist nachvollziehbar, dass die Gründer einen halbwegs erkennbaren Risikoanteil tragen sollen. Selbstverständlich aber muss man sich als Gründer dann nochmals überlegen, wie sehr man wirklich vom Gelingen des Vorhabens überzeugt ist und wie viel man im umgekehrten Fall an persönlicher Schuldenlast verkraften kann und will.

Übrigens: Der Kapitalanteil einer Partei bestimmt im Normalfall auch die Stimmanteile dieser Partei und damit den Einfluss auf die wesentlichen Entscheidungen. Hier wird also geregelt, wer wie viel Macht hat, nachdem ein Beteiligungsvertrag wirksam wurde. Dennoch können Kapitalanteil und Stimmanteil auch unterschiedlich festgelegt werden: bei einer (deutschen) GmbH schlichtweg durch die Satzung, bei einer AG durch die Ausgabe von zusätzlichen (stimmrechtslosen) Vorzugsaktien, die bevorzugt mit Dividenden versehen werden. Eine Partei kann sich also Einfluss auch oberhalb der nominalen Kapitalanteile sichern beziehungsweise bewusst mit weniger Einfluss ausgestattet werden, als ihr normalerweise zukäme – sofern das von allen gewollt ist.

Wann das Geld fließt

Neben den Sachverhalten zur persönlichen Stellung der Gründer betrifft ein anderer verbreiteter Irrtum die Einzelheiten bei der Bereitstellung kontraktierter Liquidität. Wird ein Beteiligungsvertrag über beispielsweise insgesamt eine Million Euro geschlossen, ist es mitnichten so, dass die VC-Gesellschaft zur Überweisung des Gesamtbetrags schreitet, kaum dass die Tinte auf dem Vertrag trocken ist. Der Kapitalbedarf des Unternehmens wird stattdessen auf der Grundlage des Businessplans sowohl in zeitlicher Hinsicht (Teilbeträge und Termine) als auch in sachlicher Hinsicht zerlegt. Ausgezahlt wird erstens immer entlang des tatsächlichen Liquiditätsbedarfs, der aus den eingeplanten Anfangsverlusten (bzw. negativem Cash Flow = Cash Loss) und/oder aus zu tätigenden Investitionen entsteht. Im Regelfall wird ohnehin kaum ein Unternehmen den bereitgestellten Gesamtbetrag sofort vollständig der angedachten Verwendung zuführen können. Ein großer Teil müsste auf einem Festgeldkonto „zwischengeparkt“ werden.

Darüber hinaus wird die Auszahlung einer Folgetranche fast immer auch davon abhängig gemacht, ob das Unternehmen die geplanten betriebswirtschaftlichen, marktseitigen, technischen und sonstigen Ziele bis dahin erreicht hat. Die VC-Gesellschaft überprüft vor jeder Tranche erneut die jüngste Entwicklung. Ist man „auf Kurs“, wird ausgezahlt. Laufen die Dinge dagegen „aus dem Ruder“, kann die Auszahlung (bis zur Erreichung des nächsten Milestones) verschoben, angepasst oder ganz storniert werden, etwa dann, wenn sich ein Scheitern des Projekts abzeichnet.

Auch wenn die für die Auszahlung einer Tranche notwendigen Voraussetzungen vorab festgeschrieben werden und über die Auszahlung nicht nach Gutdünken und Gutsherrenart entschieden werden kann – Unternehmen, Gründer und übriges Management werden hier recht strikt auf Verfolgung der verabschiedeten Ziele und Pläne festgelegt und es entsteht dadurch eine vom VC gewollte anhaltende (An-)Spannung. Das Projekt wird konsequent „unter Strom gehalten“. Auch können dadurch die Pläne nicht jederzeit und ohne die Zustimmung des neuen Partners geändert werden, denn dieser hat die Möglichkeit, die nächstfolgende Tranche zurückzuhalten, sofern Sie das Unternehmen nicht absprachegemäß führen. An dieser Stelle zeigt sich nicht nur, dass es auch Machtfaktoren

gibt, die außerhalb der Stimmrechtsverhältnisse begründet liegen, sondern auch, welche herausragend wichtige Rolle der Businessplan spielt. Er wird hier zum unverzichtbaren Zentraldokument, denn viele sehr wichtige Verträge verweisen auf ihn und seine Daten.

Kritische Pfade

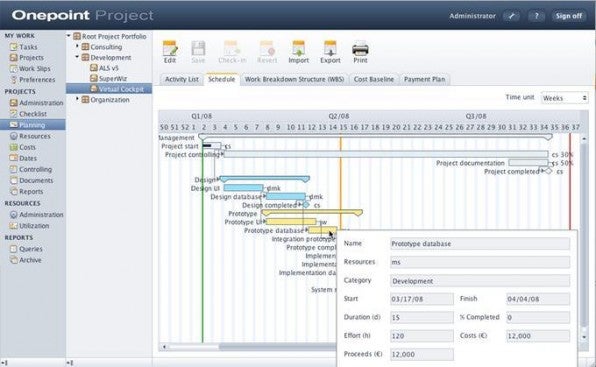

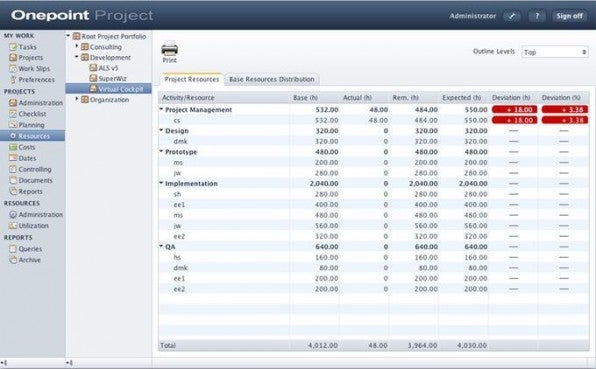

Startups zu entwickeln, bedeutet im Regelfall das gleichzeitige Vorantreiben mehrerer Aktionsstränge in Feldern wie Marketing, Personal, technische Ressourcen und Entwicklungsarbeit. Wegen der Komplexität dieser stark vernetzten Aktivitäten empfiehlt sich der Einsatz eines Tools für die Netzplantechnik [2]. Das erlaubt nicht nur die Zuordnung dutzender oder hunderter Einzelvorgänge mit ihren wechselseitigen Abhängigkeiten zu Terminen und Ressourcen und die rechnergestützte automatische Ermittlung zeitlich „kritischer Pfade“ [3]. Es werden außerdem übersichtliche Gantt-Diagramme generiert [4]. Darüber hinaus sind einige dieser Projektmanagement-Tools auch sehr gut geeignet, um die Auswirkungen terminlicher Veränderungen auf den Ressourceneinsatz und die daraus resultierenden Kostenänderungen im Blick zu behalten. Es ist daher durchaus sinnvoll, einen Netzplan in die Businessplanung zu integrieren und bereits vor einem Beteiligungsvertrag zu erstellen. So kann in den Verträgen auf terminliche Eckdaten des Netzplans verwiesen werden und es herrscht Klarheit, welche Ziele erreicht oder nicht erreicht wurden und ob sich bestimmte Angelegenheiten verzögern – eine wesentliche Erleichterung für alle Beteiligten im komplexen Umfeld eines Unternehmensaufbaus.

Beteiligungsverträge decken noch weitere Aspekte ab, auf die hier nicht im Detail eingegangen werden kann: Häufig regeln sie die Zusammenarbeit zwischen Gründern/Management und VC-Gesellschaft nach besonderen Verfahrensmustern und/oder in besonderen Gremien. Außerdem halten sie besondere Rechte oder Verzichte einzelner Parteien (Gesellschafter oder Manager) fest, etwa zu deren Ausstieg aus der Gesellschaft, und beinhalten Regularien bei Einstieg weiterer Finanziers, spezielle Verfahren bei der laufenden Unternehmenswertermittlung und anderes mehr.

| Der letzte Artikel der Serie erscheint in der nächsten t3n-Ausgabe: | |

| Teil 1 (t3n Nr. 12) | Fabeltier Businessplan |

| Teil 2 (t3n Nr. 13) | Elevator, Pitch und Exposé |

| Teil 3 (t3n Nr. 14) | Präsentation und Verhandlung |

| Teil 4 (t3n Nr. 15) | Regeln, Absprachen, Verträge |

| Teil 5 (t3n Nr. 16) | Gemeinschaftsleben |