So funktioniert Apple Pay für Händler

Einfach im Vorbeigehen bezahlen: Mobile Payment setzt sich durch. (Foto: Apple Pay)

Telefon zücken, kurz ans Terminal halten, fertig – so einfach geht das Bezahlen mit dem Smartphone. Mit Google Pay geht das in Deutschland schon seit vergangenem Sommer. Seit Ende 2018 hat auch Apple seinen mobilen Bezahldienst hierzulande gestartet. Apple Pay funktioniert kanalübergreifend, also im stationären wie auch im Onlinehandel – vorausgesetzt, ein passendes Endgerät aus dem Apple-Universum sowie ein Konto beziehungsweise eine Kreditkarte bei einer der teilnehmenden Banken sind vorhanden.

Funktioniert nicht für jeden

Genaugenommen ist Apple Pay kein von Apple entwickeltes mobiles Bezahlverfahren. Die Grundlage stammt von American Express, Mastercard und Visa. Apple bietet das Frontend und damit die Kundenschnittstelle, die Apple Pay überhaupt erst möglich macht. Im stationären Handel erfolgt eine Apple-Pay-Zahlung über die NFC- (Near Field Communication) Schnittstelle des Kartenterminals, die auch für kontaktlose Kartenzahlungen genutzt wird. Vereinfacht dargestellt wird bei einer Zahlung mit Apple Pay das iPhone zu einer kontaktlosen Kreditkarte. Hier kommt es allerdings auf Details an: Akzeptiert ein Händler kontaktloses Zahlen nur über die Girocard (im Volksmund EC-Karte), wird Apple Pay nicht funktionieren. Das ist keine technische Restriktion, aber die Girocard ist eben nicht in Apple Pay integriert.

Für Kunden ist hauptsächlich interessant, welche Endgeräte und Banken Apple Pay unterstützen. Der Dienst ist auf allen iPhones ab dem iPhone 6 verfügbar und auch Besitzer einer Apple Watch oder eines iPads (ab iPad Air 2) können Apple Pay nutzen, um im stationären Handel oder im E-Commerce zu bezahlen – sofern die eigene Hausbank Apple Pay unterstützt. Das ist leider nicht bei jeder Bank der Fall. Besonders schlecht sieht es bei den Volks- und Raiffeisenbanken und den Sparkassen aus. Die mit insgesamt 30 Millionen Kunden beiden größten Bankengruppen unterstützen Apple Pay leider nicht, sondern setzen auf eigene Lösungen. Neben der Deutschen Bank, Comdirect und N26 sind auch die Hypovereinsbank, Bunq, Wirecard (mit der App Boon) und American Express sowie die Fidor Bank (mit O2 Banking), die Hanseatic Bank, Vimpay und Edenred (mit den Ticket-Karten) seit dem Start mit vollem Funktionsumfang dabei. Einzig Apple Pay Cash, die Möglichkeit, Geld über iMessage zu versenden, ist in Deutschland noch nicht verfügbar.

Auch wenn das eigene Kreditinstitut nicht bei Apple Pay mitmacht, stehen interessierten iPhone-Nutzern mit American Express, Vimpay und Boon einfache Alternativen zur Verfügung, die fernab der Hausbank funktionieren. Kunden von Bunq, Comdirect, Deutscher Bank, Hanseatic Bank, Hypovereinsbank und N26 können sofort loslegen, sofern sie dort eine Kreditkarte (je nach Bank auch Debitkarte) haben. Anderenfalls muss diese noch angelegt werden, was aber oft direkt aus der App heraus geht. Hier wird eine virtuelle Kredit- beziehungsweise Debitkarte mit wenigen Klicks angelegt, die dann in die Apple Wallet übertragen wird. Bietet die Bank diese Möglichkeit nicht, muss die Kreditkarte innerhalb der Apple-Pay-Ersteinrichtung abfotografiert werden. Beides dauert nur wenige Sekunden, danach kann Apple Pay sofort genutzt werden. Auch wenn der Dienst zu den mobilen Bezahlverfahren zählt, handelt es sich um ein Multi-Channel-Zahlsystem, das im stationären Handel, im E-Commerce und innerhalb von Apps genutzt werden kann.

Nur NFC notwendig

Im stationären Handel kann Apple Pay in der Regel überall dort genutzt werden, wo ein Händler kontaktlose Kreditkartenzahlung über NFC akzeptiert. Laut Schätzungen des Handelsverband Deutschland (HDE) ist in Deutschland an mindestens 600.000 von rund einer Million Kassenterminals kontaktloses Zahlen freigeschaltet. Bei Händlern, die bereits in der Vergangenheit kontaktlose Kreditkartenzahlungen akzeptiert haben, kann Apple Pay mit großer Wahrscheinlichkeit ohne Weiteres genutzt werden. Den Händler kostet eine Apple-Pay-Transaktion dabei nicht mehr als eine normale Kreditkartentransaktion. Auch braucht es keinen Vertrag oder eine Vereinbarung mit Apple. Einzig die Terminals müssen auf aktuellem Softwarestand sein und die sogenannte CDCVM (Consumer Device Cardholder Verification Method) unterstützen.

Da Apple Pay immer die Touch- oder Face-ID abfragt, übernimmt das mobile Endgerät die Authentifizierung anstelle des Terminals. Eine Unterschrift oder die Eingabe der Pin am Terminal fällt bei Apple Pay somit weg.

Kunden werden sich vermutlich relativ schnell an Apple Pay und Google Pay im Laden gewöhnen. Davon können auch Onlineshops profitieren, wenn sie ihr Zahlungsmittelportfolio mit beiden Optionen ausstatten. (Screenshot: Stripe)

Händler müssen also in der Regel nichts weiter tun, um Apple Pay anzubieten, da die Zahlung einer normalen Kreditkartentransaktion entspricht. Die Angst, dass Apple den Händler oder Kunden ausspäht, ist unbegründet. Der Warenkorb wird gar nicht erst an das Terminal übertragen und die Kreditkartennummer speichert Apple nicht, wie auch die an Apple Pay teilnehmenden Banken bestätigen. Da der eigentliche Bezahlvorgang über einen von der Bank erstellten variablen Token realisiert wird, ist die Zahlung für den Kunden dem Händler und Apple gegenüber anonym. Transaktionsdaten, die Rückschlüsse auf die Person zulassen, speichert Apple nicht. Einzig für die Identifikation von Geschäftsstandorten verwendet Apple die Ortsdaten. Aber auch das erfolgt anonym und kann vom Kunden deaktiviert werden.

Einfache Integration im E-Commerce

Im E-Commerce funktioniert Apple Pay nicht ganz so automatisch wie im stationären Handel. Will ein Händler die Zahlung mit Apple Pay anbieten, ist eine Integration in der Shop-Software erforderlich. Dazu bietet Apple selbst alle erforderlichen Schnittstellen an. Der einfachste Weg ist aber, über den Payment-Service-Provider des Vertrauens zu gehen, der meist bereits fertige Integrationsmöglichkeiten vorhält. In Deutschland stellen Adyen, Computop, Datatrans und Stripe die Zahlungsmethode Apple Pay als fertige Komponente für eine Integration im E-Commerce zur Verfügung. Die Integration ist im Aufwand überschaubar und wird meist auch von den Dienstleistern angeboten. Wer selbst Hand anlegen will, findet bei Apple entsprechende Hilfeseiten.

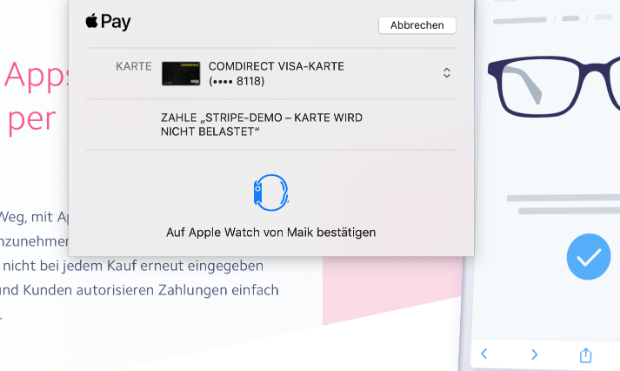

Händlern winkt als Belohnung eine höhere Conversion-Rate, weil Zahlungen mit Apple Pay den kompletten Checkout-Prozess überspringen, da die Lieferanschrift des Kunden direkt mit der Zahlung an den Händler übermittelt wird. Der Prozess für den Kunden ist also denkbar einfach: Im Checkout Apple Pay auswählen, Bestellung noch einmal prüfen und den Kauf mittels Touch- oder Face-ID bestätigen – entweder direkt am Mac oder per Push am iPhone. Apple bietet unter applepaydemo.apple.com auch eine Demo zum Testen an.

Der Prozess innerhalb von Apps oder mobilen Websites funktioniert genauso: Produkt, Dienst oder Service wählen und mit Touch- oder Face-ID bestätigen. Apple Pay bietet also eine Funktion wie Amazons 1-Click-Buy oder Paypal Express – mit dem Unterschied, dass sich der Kunde nicht einloggen muss.

Apple Pay vs. Google Pay

Von den großen Technologiegiganten war Apple das erste Unternehmen, das ein mobiles Bezahlverfahren für die Masse angeboten hat, aber Google ließ nicht lange auf sich warten. Ein knappes Jahr nach dem offiziellen Start von Apple Pay, im September 2015, wurde Google Pay in den letzten Jahren von den USA aus in über 20 Länder ausgerollt. Seit Sommer 2018 ist Google Pay auch in Deutschland verfügbar. Google Pay und Apple Pay sind wie Zwillinge, die nach der Geburt getrennt wurden: Auch Google Pay nutzt im stationären Handel die NFC-Schnittstelle des Kartenterminals und die Technologie von American Express, Mastercard und Visa. Google liefert Frontend und Schnittstelle, funktional läuft eine Transaktion auf den Schienen der Kreditkarten-Schemes. Technologisch unterscheiden sich die beiden Verfahren also nicht. Gleiche Technik, anderes Logo. Lediglich die Reichweite der Smartphones, die Google Pay nutzen können, ist höher als bei Apple. Im letzten Jahr hatte Apple mit dem iPhone in Deutschland einen Marktanteil von 18 Prozent im Mittel. Der Anteil der Smartphones mit Android-Betriebssystem ist mit knapp 80 Prozent ungleich höher. Auch kann Google Pay auf vergleichsweise vielen Android-Geräten genutzt werden. Jedes Android-Smartphone mit NFC-Schnittstelle und Android-Betriebssystem ab Version 5.0 (Lollipop) kann Google Pay verwenden.

Was Google Pay an Reichweite gutmacht, verliert es jedoch bei den teilnehmenden Banken: Mit Wirecard (und der App Boon), der BW Bank, Comdirect, der Commerzbank, N26, Revolut, Paypal und Vimpay sind das in Deutschland deutlich weniger als bei der Konkurrenz. Die großen Bankgruppen wie die Volks- und Raiffeisenbanken oder die Sparkassen unterstützen Google Pay ebenfalls nicht. Auch hier können Kunden Google Pay zum Beispiel mit Boon, Vimpay oder noch einfacher mit einem hinterlegten Paypal-Konto nutzen. Im stationären Handel kann Google Pay überall dort genutzt werden, wo auch die kontaktlose Kreditkarte unterstützt wird.

Google Pay

- Nutzbar mit (aktuell oder ab 2019 in Planung): Boon, Comdirect, N26, Vimpay, Baden-Württembergische Bank, Revolut, Commerzbank, PayPal, DKB

- Beträge bis 25 Euro ohne Authentifizierung zahlen

- Details zum Bezahlvorgang in der Kaufansicht

- Anzeige des Kaufortes bei Google Maps

Apple Pay

- Nutzbar mit (aktuell oder ab 2019 in Planung): Boon, Comdirect, N26, VIMpay, American Express, Bunq, Deutsche Bank, Fidor Bank, Hanseatic Bank, Hypovereinsbank/ Unicredit Bank AG, O2 Banking, Ticket Restaurant Edenred, Revolut, ING, DKB, Consors Bank, Consors Finanz, Fleetmoney, Viabuy

- Wallet zur Speicherung weiterer Tickets, Bordkarten und virtueller Objekte geeignet

Seit dem Start haben die beiden Technologiegiganten ihr mobiles Bezahlverfahren in immer mehr Ländern ausgerollt, immer mehr Banken dazugewinnen können und beide Verfahren weiter ausgebaut. Bezahlen hat Alltagsrelevanz. Sicherlich einer der Gründe, warum sich Apple und Google des Themas angenommen haben. Je häufiger ein Kunde das iPhone oder Android-Gerät nutzt, desto besser ist das für die jeweilige Plattform. Apple Pay und Google Pay sind dabei keine Produkte im klassischen Sinne, sondern fester Bestandteil der jeweiligen Systeme. Ohne sich für einen weiteren Dienst registrieren zu müssen, können Kunden die Bezahlweise nutzen. Das Hinzufügen einer Kreditkarte geschieht in wenigen Minuten und dann ist das Smartphone bereit zum Bezahlen. Im Retail müssen sich Händler nicht für Apple oder Google entscheiden, denn beide Verfahren unterscheiden sich prinzipiell nicht von einer kontaktlosen Kartenzahlung. Im E-Commerce ergibt es Sinn, sich mit beiden Verfahren zu beschäftigen. Kunden werden sich an die neuen Zahlarten am Point-of-Sale gewöhnen. Davon können auch Onlineshops profitieren, wenn sie ihr Zahlungsmittelportfolio mit beiden Optionen ausstatten. Denn gerade im E-Commerce werden Zahlungen mit den beiden Verfahren für den Kunden komfortabler – und damit die Abbruchquote geringer. Bei Apple Pay und Google Pay gilt: Das eine zu tun, heißt nicht, das andere zu lassen.

Nicht das Ende der Fahnenstange

Konsumenten wollen einkaufen, nicht bezahlen. Der Bezahlvorgang wird als notwendiges Übel betrachtet und bekommt aus Kundensicht keine besondere Rolle zugeschrieben. Er ist ein Hygienefaktor. Die mobile App von Starbucks illustriert das als Beispiel sehr schön. Mobile Payment in der Starbucks-App ist nur Mittel zum Zweck. Und der Zweck ist einfach: Kaffee bestellen, Warteschlange überspringen, digitale Stempelkarte auffüllen. Kein Wunder, dass die Nutzung der App in den USA bei Starbucks höher ist als die von Apple Pay. Amazon, einer der Platzhirsche im E-Commerce, rückt mit der Funktion 1-Click-Buy den Bezahlprozess in den Hintergrund. Das Gleiche gilt für die in Deutschland derzeit umstrittenen Dash-Buttons: Ware auswählen, bestätigen, fertig. Im stationären Handel geht Amazon mit Amazon Go noch einen Schritt weiter: Die in den USA eröffneten Concept-Stores kommen ganz ohne Kasse aus. Dank intelligenter Regalsysteme weiß Amazon, welches Produkt in den Warenkorb gelegt wird und muss daher auch keine Waren mehr an der Kasse einscannen lassen. Bei Amazon Go geht der Kunde in den Laden, kauft ein und bezahlt, ohne sich an der Kasse anstellen zu müssen. Im Grunde geht es also darum, Kunden möglichst wenig Zeit zu geben, die Kaufentscheidung zu überdenken. Einkaufen soll Spaß machen und die Eingabe der 22-stelligen IBAN bei einer Lastschriftzahlung macht alles, aber keinen Spaß.

Auch wenn Mobile Payment dieser Tage in aller Munde ist: Am Ende ist der mobile Bezahlvorgang, sei es im E-Commerce, Apps oder an der Kasse bei Tante Emma, nur ein Puzzlestück im gesamten Zahlungsverkehr. Payment muss ganzheitlich betrachtet werden. Wir sprechen heute schließlich auch nur vom Internet und nicht vom mobilen Internet – das gleiche muss für den Zahlungsverkehr gelten. Kunden zahlen nicht mehr nur stationär, mobil oder am Desktop, sondern wechseln dynamisch zwischen den unterschiedlichen Kanälen. Diesen Entwicklungen muss der Zahlungsverkehr in Zukunft gerecht werden.

Fazit

Als Händler sollte man vor allem eines nicht: sich versperren. Stattdessen die Zahlverfahren unterstützen, die vom Kunden am liebsten genutzt werden. Die Vorteile von Google Pay und Apple Pay liegen auf der Hand: Der Checkout geht schneller, die Bezahlweise ist in allen Kanälen verfügbar und die User-Experience bleibt gleich (positiv). Der Kunde wird es am Ende danken.