Das müssen Online-Händler beim elektronischen Lastschriftverfahren beachten

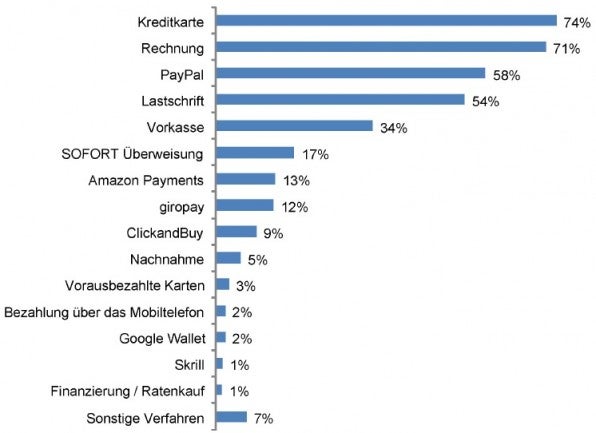

Im Rahmen der Studie „Erfolgsfaktor Payment – Der Einfluss der Zahlungsverfahren auf Ihren Umsatz“ von ibi research wurde ermittelt, dass rund 54 Prozent der befragten Kunden in den letzten zwölf Monaten das Lastschrift-Verfahren genutzt hatten. Eine Bezahlmethode, die einen derart hohen Zuspruch besitzt, sollte von den Betreibern eines Online-Shops nicht leichtfertig ignoriert werden. Zu hoch ist die Wahrscheinlichkeit, dass ein Teil der Kunden ansonsten schlicht und einfach zur Konkurrenz wechselt. Die Vorteile für den Kunden sind allgemein bekannt: bequemes Begleichen der Rechnung, ohne selbst tätig zu werden, und ein gewisses Sicherheitsgefühl, weil die Buchung im Konfliktfall storniert werden kann.

Die Gefahr: geplatzte Abbuchungen

Für Händler weist dieses Zahlungsverfahren aber auch Nachteile auf: Ist das Bankkonto des Kunden ungedeckt, „platzt“ die Abbuchung. Darüber hinaus kann der Endkunde zum Schutz vor unberechtigten Bankeinzügen eine Lastschrift auf seinem Bankkonto auch zurückbuchen. Rechtmäßig getätigte Lastschriften können sechs Wochen nach dem meist vierteljährlich erstellten Rechnungsabschluss der Bank noch zurückgebucht werden. Damit wäre eine Rückbuchung fast vier Monate lang möglich – tatsächlich ermöglichen die so genannten „Sonderbedingungen für den Lastschriftverkehr“ bei nicht genehmigten Lastschriften sogar Rückbuchungen bis zu 13 Monaten. Und eine Rückbuchung geht grundsätzlich zu Lasten des Händlers. Dabei addieren sich zum „geplatzten“ Rechnungsbetrag noch die anfallenden Kosten für die Rückbuchung in Höhe von drei Euro, zuzüglich vereinbarter Gebühren von Bank und Payment-Provider sowie die ursprünglich angefallenen Transaktionskosten für den Lastschrift-Einzug.

Möchte man seinen Kunden Lastschrift anbieten, sollte man sich deshalb vor Forderungsausfällen schützen. Zum Beispiel per Factoring: Ein Dienstleister übernimmt gegen Gebühr das Risiko eines Zahlungsausfalls und schüttet im Fall einer Rückbuchung den Rechnungsbetrag an den Händler aus. Einige Payment-Service-Provider (PSP) wie Payone, EOS, Saferpay oder Wirecard bieten diesen Service im Rahmen einer Zahlungsgarantie oder durch einen externen Dienstleister an. Eine andere Möglichkeit sind Schutzmechanismen, die vor Betrug und zahlungsunfähigen Kunden schützen sollen. Dazu gehören Risikomanagement-Techniken, die unter anderem Zahlungsanbieter wie Ogone, Sage Pay oder Novalnet anbieten: Abgleich von Geoinformationen, um den Standort des Kunden zu ermitteln, eine Bewertung des Ausfallrisikos durch Scoring, Bonitätsprüfungen oder der Abgleich mit Negativ-Listen wie dem ACDC-Check-Pool oder der Intercard Blacklist.

Im Vergleich mit anderen Zahlungsmethoden ist die Nutzung der Zahlungsmethode Lastschrift vergleichsweise günstig. Gebühren um rund drei Prozent zuzüglich einer gleichbleibenden Transaktionsgebühr sind keine Seltenheit – beinhalten jedoch meist kein erweitertes Risikomanagement oder gar ein Factoring. Diese Dienste müssen zusätzlich bezahlt werden, zahlen sich jedoch durch die Verringerung oder Vermeidung von Zahlungsausfällen wieder aus. Die konkreten Kosten sind in der Regel über ein Angebot beim Wunsch-Anbieter zu erfahren, eine Kostenübersicht lässt sich aufgrund zu vieler verschiedener Faktoren wie Branche des Händlers oder durchschnittliche Warenkorb-Höhe schwer realisieren.

Hausbank, PSP oder „einfacher“ Payment-Provider?

Es gibt mehrere Möglichkeiten, seinen Kunden im Online-Shop das Lastschriftverfahren anzubieten. Über die eigene Hausbank lassen sich Lastschriften einziehen, was meist einen erhöhten Kreditrahmen für das Girokonto zur Folge hat, da das Risiko der Rücklastschriften auch finanziell abgedeckt werden muss. Bankinstitute beschränken sich aber auf die reine Zahlungsabwicklung. Weitere Zahlungsarten können dann über einen Payment-Provider wie Paymill, Skrill oder Adyen eingebunden werden, die die Zahlungsabwicklung für einen Online-Händler realisieren. Dabei werden meist mehrere Zahlungsarten unterstützt, aber keine erweiterten Dienstleistungen über die Zahlungsabwicklung hinaus angeboten.

Absicherung von Zahlungsausfällen bieten Payment-Service-Provider (PSP) wie Wirecard.

Sobald es mit der einen Zahlungsabwicklung nicht mehr getan ist, weitere Dienstleistungen aus dem Bereich Risikoprävention oder Factoring hinzukommen sollen und eine größere Vielfalt an Zahlungsarten erwünscht ist, bietet sich die Zusammenarbeit mit einem PSP wie Concardis, Expercash oder Heidelpay an. Dadurch ersparen sich Online-Händler nebenbei auch die einzelne Anbindung vieler unterschiedlicher Dienste über diverse Schnittstellen an den Online-Shop und vereinfachen damit den Betriebsablauf.

Einen Sonderfall stellen Wallet-basierende Lösungen wie PayPal oder ClickandBuy dar. Für deren Nutzung ist zwar nicht zwingend ein Kundenkonto nötig, spätestens bei der ersten Zahlung wird jedoch ein Konto für den Kunden angelegt. PayPal und ClickandBuy bieten eine unkomplizierte Möglichkeit an, über diese Dienste ebenfalls die Lastschrift als Zahlungsmethode anzubieten – auch für kleinere Online-Händler oder Startups ohne Kredithistorie. Es kann allerdings vorkommen, dass durch die internen Sicherheitsmechanismen von PayPal einem Kunden nur die Kreditkartenzahlungen und keine Lastschrift angeboten wird. Unabhängig davon sollten Händler in jedem Fall berücksichtigen, dass sich das Lastschrift-Verfahren gerade stark verändert.

Rund 54 Prozent der befragten Kunden nutzten in den vergangenen zwölf Monaten das beliebte Lastschriftverfahren (Quelle: ibi research).

Lastschrift im Wandel: SEPA

Das Thema SEPA (Single Euro Payments Area) ist sehr umfangreich und betrifft wesentlich mehr Faktoren als nur das Lastschrift-Verfahren. Es handelt sich um den Versuch der EU, einen einheitlichen Zahlungsverkehrsraum zu schaffen und EU-weit zu standardisieren. Euro-Zahlungen jeglicher Form sollen vereinfacht und kostengünstig möglich werden, so dass Bankkunden keinen Nachteil zum Zahlungsverkehr im Inland haben. Das Elektronische-Lastschrift-Verfahren wird im Zuge der Umstellung abgelöst von der SEPA-Basis-Lastschrift (SEPA Core Direct Debit) und steht damit als europaweites Zahlungsverfahren zur Verfügung.

Es herrscht noch immer Unsicherheit bezüglich der Umsetzung der SEPA-Lastschrift, auch wenn einige Hürden beseitigt sind: Das SEPA-Mandat, die Legitimation für den Einzug von Lastschriften, darf vom Kunden laut dem SEPA-Begleitgesetz – anders als ursprünglich – auch ohne Unterschrift erteilt werden. Und laut der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFIN) ist ein Verzicht auf die Unterschrift kein bußgeldbewährter Tatbestand nach dem Gesetz über das Kreditwesen. Die Deutsche Kreditwirtschaft (DK) deutet in den aktuellen SEPA-FAQs an, dass die Online-Übermittlung zwar möglich, aber mit rechtlichen Risiken behaftet ist, da die Darlegungs- und Beweislast auf Seiten des Zahlungsempfängers ist. Schlimmstenfalls tritt dann, wie bisher auch, die theoretische 13-Monats-Frist für die Rückbuchung von Lastschriften ein.

Lastschriften müssen standardmäßig 14 Tage vor Abbuchung mit Datum und Betrag angekündigt werden – weichen Vertragspartner und Kontoinhaber ab, ist vorrangig der Kontoinhaber zu benachrichtigen. Eine kürzere Ankündigungsfrist können Online-Händler in den Allgemeinen Geschäftsbedingungen ihres Online-Shops mit den Kunden vereinbaren. Erstmalige Lastschriften müssen im Rahmen einer Vorlagefrist fünf Tage, nachfolgende Lastschriften immerhin noch zwei Tage vor der Abbuchung bei der Bank eingereicht werden. Die DK arbeitet noch an einer „verkürzten“ Vorlagefrist. Kunden können berechtigte Lastschriften innerhalb von acht Wochen zurückbuchen, was im Vergleich zur jetzigen sechswöchigen Frist allerdings sogar eine Verkürzung darstellt, da die Frist bereits ab dem Zeitpunkt der Abbuchung läuft und nicht wie bisher erst ab dem Zeitpunkt des Rechnungsabschlusses.

Die Bankverbindung des Kunden setzt sich zukünftig nicht mehr aus Kontonummer und Bankleitzahl zusammen, sondern aus IBAN und BIC. Die Migration der bestehenden Kundendaten ins internationale Format wirft noch Probleme auf, da die Bankinstitute eine unterschiedliche Logik beim „Umrechnen“ einsetzen: führende Nullen oder abschließende Nullen. Ist dieses Problem gelöst, sind noch folgende Änderungen zu beachten: Der Verwendungszweck ist limitiert auf 140 Zeichen, Umlaute sind nicht erlaubt und Zahlen müssen im XML-Zahlenformat nach ISO 20022 übermittelt werden. Abschließend wird noch eine Gläubiger-Identifikationsnummer benötigt, sie kann bei der Deutschen Bundesbank beantragt werden.

| Anbieter | Unterstützte Länder mit Lastschrift-ähnlichem Angebot | Factoring/Zahlungsgarantie |

| Adyen | Deutschland, Niederlande | Nein |

| Concardis | Deutschland, Großbritannien, Schweiz, Spanien, Österreich* | Nein |

| Expercash | Deutschland, Niederlande, Österreich | Nein |

| EOS Payment Solutions | Deutschland | Ja, über RatePay |

| Heidelpay | Belgien, Deutschland, Frankreich, Italien, Niederlande, Österreich, Polen, Schweiz, Spanien, UK, Ungarn* | Ja |

| Masterpayment | Deutschland | Ja |

| Novalnet | Deutschland, Österreich | Nein |

| Ogone | Deutschland, Österreich, Niederlande | Ja, über RatePay |

| Payone | Deutschland, Österreich | Ja |

| Paymill | Deutschland | Nein |

| Saferpay | Deutschland | Ja |

| Wirecard | Deutschland, Österreich | Ja |

| Skrill | Deutschland, Österreich | Ja |

| Die Anbieter-Übersicht erhebt keinen Anspruch auf Vollständigkeit, alle Angaben wurden laut der befragten Anbieter aufgenommen. *Nur Deutschland, die Niederlande und Österreich verfügen über ein klassisches Lastschrift-Verfahren. Weitere Länder nutzen ähnliche Zahlungsmethoden („Direct-Debit“), die jedoch eigenen Gesetzmäßigkeiten folgen. |

Fazit

Auch wenn die Zahlungsmethode Lastschrift einige Nachteile aufweist, sollte man sich nicht leichtfertig dagegen entscheiden, da das Lastschrift-Verfahren zumindest bei deutschen Kunden immer noch sehr beliebt ist. Um größeren Verlusten im Vorfeld entgegenzuwirken, sollte ein Mindestmaß an Risikomanagement-Technologien eingesetzt werden. Je nach Risikobereitschaft und Marge des Online-Händlers empfiehlt sich auch die Zusammenarbeit mit einem Zahlungsabwickler mit Zahlungsgarantie.

Bitte beachte unsere Community-Richtlinien

Wir freuen uns über kontroverse Diskussionen, die gerne auch mal hitzig geführt werden dürfen. Beleidigende, grob anstößige, rassistische und strafrechtlich relevante Äußerungen und Beiträge tolerieren wir nicht. Bitte achte darauf, dass du keine Texte veröffentlichst, für die du keine ausdrückliche Erlaubnis des Urhebers hast. Ebenfalls nicht erlaubt ist der Missbrauch der Webangebote unter t3n.de als Werbeplattform. Die Nennung von Produktnamen, Herstellern, Dienstleistern und Websites ist nur dann zulässig, wenn damit nicht vorrangig der Zweck der Werbung verfolgt wird. Wir behalten uns vor, Beiträge, die diese Regeln verletzen, zu löschen und Accounts zeitweilig oder auf Dauer zu sperren.

Trotz all dieser notwendigen Regeln: Diskutiere kontrovers, sage anderen deine Meinung, trage mit weiterführenden Informationen zum Wissensaustausch bei, aber bleibe dabei fair und respektiere die Meinung anderer. Wir wünschen Dir viel Spaß mit den Webangeboten von t3n und freuen uns auf spannende Beiträge.

Dein t3n-Team