Startup „Big Data Scoring“: Was Facebook über deine Kreditwürdigkeit verrät [CeBIT 2014]

![Startup „Big Data Scoring“: Was Facebook über deine Kreditwürdigkeit verrät [CeBIT 2014] Startup „Big Data Scoring“: Was Facebook über deine Kreditwürdigkeit verrät [CeBIT 2014]](https://images.t3n.de/news/wp-content/uploads/2014/03/CeBIT_Big_Data_Scoring_CODE_n.jpg?class=hero)

Startup Big Data Scoring in der CODE_n Area auf der CeBIT. (Foto: t3n)

Big Data Scoring: Kreditscoring über Social-Media-Analyse

Vertreten Big Data Scoring auf der CeBIT (v. l.): Janne Liuttu, Meelis Kosk, Juha Palomäki, Erki Kert. (Foto: t3n)

Big Data Scoring ergänzt das traditionelle Kreditscoring-Verfahren um eine Social-Media-Analyse. Das passiert über ein selbst entwickeltes Vorhersagemodell, das auf dem Abgleich von Social-Web-Daten mit dem tatsächlichen Zahlungsverhalten der Kreditnehmer basiert. Im Frühjahr 2013, ein Jahr nach Gründung des Startups, war das erste Vorhersagemodell einsatzfähig.

Kreditgeber müssen die entsprechenden Plugins einrichten, um das Modell von Big Data Scoring in ihr eigenes Scoring-Verfahren zu integrieren. Wer jetzt online einen Kredit beantragt, kann per Checkbox angeben, ob er zusätzlich seine Facebook-Daten auslesen lassen will – im Gegenzug gibt es eine Gutschrift beziehungsweise einen Rabatt auf den Kredit. Im nächsten Schritt müssen Nutzer der Anwendung die Berechtigung zum Zugriff auf ihre Daten einräumen: Hierzu gehören Alter, Wohnort, Ausbildung, Aktivitäten und Freundesliste.

Zeig mir deine Freunde und ich sag dir, wer du bist

„Es läuft ein bisschen nach dem Prinzip: ‚Sag mir, wer deine Freunde sind, und ich sag dir, wer du bist‘“, erklärt Meelis Kosk von Big Data Scoring auf der CeBIT. Die Anwendung greift nicht auf individuelle Nutzerprofile zu, wertet aber etwa den Akademiker-Anteil unter den Freunden aus. Auch der Beziehungsstatus des Kreditnehmers fließt in das Scoring ein – hier werden die Unterschiede zum traditionellen Verfahren deutlich: „In der Regel ist es ein Zeichen von Stabilität, wenn ein Kreditnehmer verheiratet ist. Im Social Web läuft das anders: Menschen, die sehr viele persönliche Details von sich auf Facebook preisgeben, sind statistisch gesehen nicht unbedingt die besten Kreditnehmer,“ so Kosk.

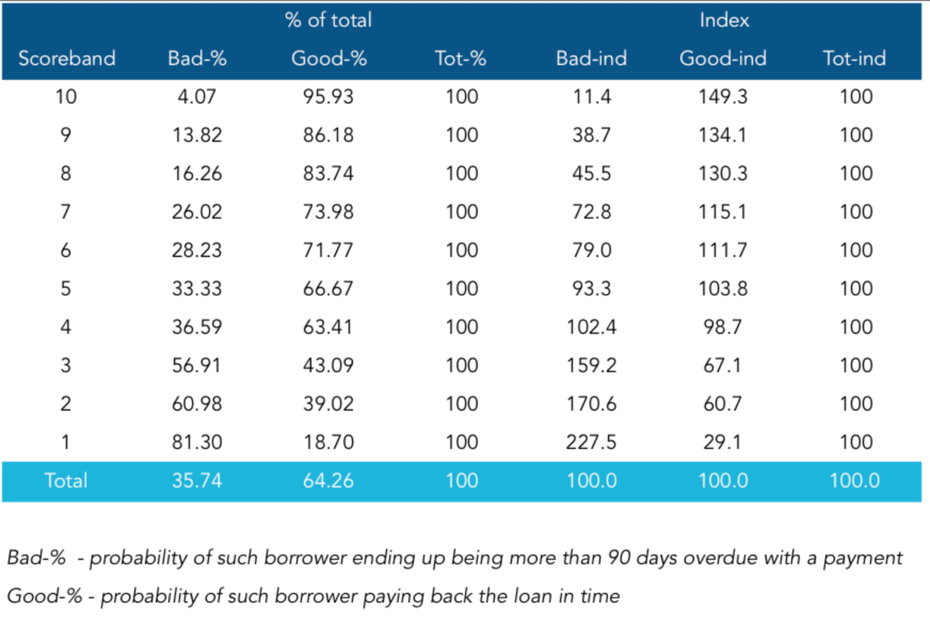

Hat der Nutzer der Scoring-App die entsprechenden Berechtigungen eingeräumt, errechnet das System innerhalb weniger Sekunden einen Wert, der seine Kreditwürdigkeit auf einer Skala von 1 bis 10 ausdrückt. Ebenfalls berücksichtigt wird dabei auch der „Digital Footprint“ des Kreditnehmers, der Daten zum genutzten Browser, Endgerät und der Aktivität auf der Landingpage enthält: So kann sich etwa positiv auf den Score auswirken, wenn man auf einem Apple-Device surft.

Die Facebook-Scorecard: Kreditnehmer mit einem Score von 10 zahlen ihre Raten mit 95,93-prozentiger Wahrscheinlichkeit pünktlich zurück. (Screenshot: t3n)

Big Data Scoring auf der CeBIT: Hilft mehr Transparenz beiden Seiten?

In der Berechnung des Scores kann es natürlich zu Abweichungen kommen, etwa wenn Nutzer falsche Angaben im Social Web machen oder auf fremden Devices surfen. Daher erfolgt in den Ländern, wo das möglich ist, ein Cross-Checking mit öffentlichen Institutionen wie etwa Melderegistern. Dennoch seien die Ergebnisse am besten, wenn das Social-Media-Scoring in Ergänzung zu traditionellen Scoring-Verfahren genutzt werde. Gerade in der Grauzone zwischen Top- und Risikokandidaten sorge das Plus an Transparenz für bessere Entscheidungen auf Seiten der Kreditgeber. Insgesamt steige so die Anzahl der vergebenen Kredite und gleichzeitig sinke das Risiko ausbleibender Rückzahlungen.

Für Nutzer sieht Kosk ebenfalls Vorteile. Denn gerade jüngere Menschen hätten oft noch keine Kredit-Historie und seien daher für Kreditgeber schwer einzuschätzen. Dank der Social-Media-Analyse müssten sie allerdings nicht mehr unter einer restriktiven Vergabepolitik leiden. Das Opt-In-Verfahren sorge zudem dafür, dass niemand ungewollt auf Basis seiner Social-Web-Aktivitäten beurteilt werde.

Doch trotz Opt-In und der Ausklammerung von besonders sensiblen Informationen, etwa der politischen Gesinnung oder sexuellen Orientierung, bleibt ein wenig Skepsis zurück: Big Data Scoring zeigt, wie gläsern Kunden heute sind. Und gerade im Social Web ist dies durchaus problematisch: Immerhin sind die Nutzer hier eigentlich ausdrücklich privat unterwegs – im Bewusstsein um mögliche Auswirkungen auf die Kreditwürdigkeit ist es mit der Sorglosigkeit aber auch hier endgültig vorbei.

Social Media Kreditscoring bald auch in Deutschland?

Big Data Scoring hat schon zugeschnittene Prognosemodelle für Finnland, Polen, Tschechien und die Slowakei. Als nächstes will das Startup in Asien und Lateinamerika Fuß fassen: Die ersten Länder für den Rollout sind Indonesien und Chile.

In Deutschland ist Big Data Scoring derzeit noch nicht aktiv, unter anderem auch wegen der hohen Sensibilität gegenüber der Nutzung von Daten aus dem Social Web hierzulande. Laut Kosk gestaltet sich die Situation zudem schwieriger, da Konsumentenkredite noch nicht so an der Tagesordnung sind wie in anderen Ländern und es aufgrund der für die Kreditvergabe notwendigen Bankenlizenz auch einen kleineren Anbietermarkt gibt. Die Erkenntnisse aus den europäischen Ländern, in denen Big Data Scoring schon aktiv ist, fließen allerdings in ein übergeordnetes Europa-Prognosemodell ein.

Ob Big Data Scoring sich gegen seine Mitbewerber durchsetzen kann, zeigt sich in wenigen Tagen: Der CODE_n Award, der zu unseren Messehighlights der CeBIT gehört, wird am Mittwoch vergeben.

Ehrrm, zur letzten Überschrift: ist Kreditech nicht in Deutschland in genau dem Sektor schon aktiv? ;)

Hi Caspar, danke für den Hinweis. Aus der Website geht nicht hervor, dass es den Service tatsächlich schon in Deutschland gibt (http://www.kreditech.com/#where-we-are). Die de-Adresse leitet weiter. Da Kreditech aber auch hier auf der CeBIT ist, haken wir da morgen gerne noch mal nach. :)

Viele Grüße aus der Redaktion

Lea

Ein schlechter Kreditech Klon?

Gut, dass ich absichtlich keine Geräte von Apple kaufe und trotzdem mehr als genug Geld auf dem Konto habe! Ich würde Apple Geräte nicht mal geschenkt nehmen und außerdem haben inzwischen sogar schon H4-Empfänger diese tollen „Apple-Devices“. In diesem Sinne… Bing Data Scoring ist Quatsch mit Sauce. In die Tonne damit! :-D

Sorry aber ich würde niemals der Bank meine Social Daten geben. Das geht denen überhaupt nichts an. Und ich halte die ganze Messung für ungenau. Nur weil man auf nem Apple Gerät surft, hat man mehr Geld? Ahja. Nur weil man weniger Akademiker Freunde hat (was kann man persönlich dafür?), ist man weniger Kreditwürdig? Bescheuert.

Man kann es im Artikel nachlesen: die Leute die am meisten Zeug in „Soziale Medien“ von sich einspeichern sind nicht unbedingt die besten Kreditnehmer. Klar, unbesonnenheit und Kredit passt nicht so gut zusammen. Fazit: gebe bei der Kreditprüfung ein inhaltsleeres Fake-Konto an und du bist besser dran als wenn du ein heillos überfülltes Komsumsklaven-Profil mit tausenden gleichfalls kosnumversklavten Freunden angibst.

Super Sache so ein Big Data!