Selbstständigkeit: Alles, was du über Buchhaltung wissen musst

(Bild: Shutterstock)

Cheatsheet mit Facts und Daten rund um die Selbstständigkeit

Wenn es um die Rechnungserstellung und Buchhaltung geht, gibt es als Selbstständiger eine ganze Menge zu beachten. Wie muss meine Rechnung aussehen? Was ist eine zusammenfassende Meldung? Welche Fristen muss ich für die Steuerabgaben einhalten? Und was passiert eigentlich, wenn ich eine der vielen Fristen versäumen sollte?

Damit du den Überblick behältst, haben wir alle für dich wichtigen Infos in einen Beitrag gepackt!

Hier eine Übersicht:

- Anmeldung der Selbstständigkeit

- Rechnungen

- Steuerabgaben

- zusammenfassende Meldungen

- Mahngebühren des Finanzamts

- Buchhaltung

- Fazit

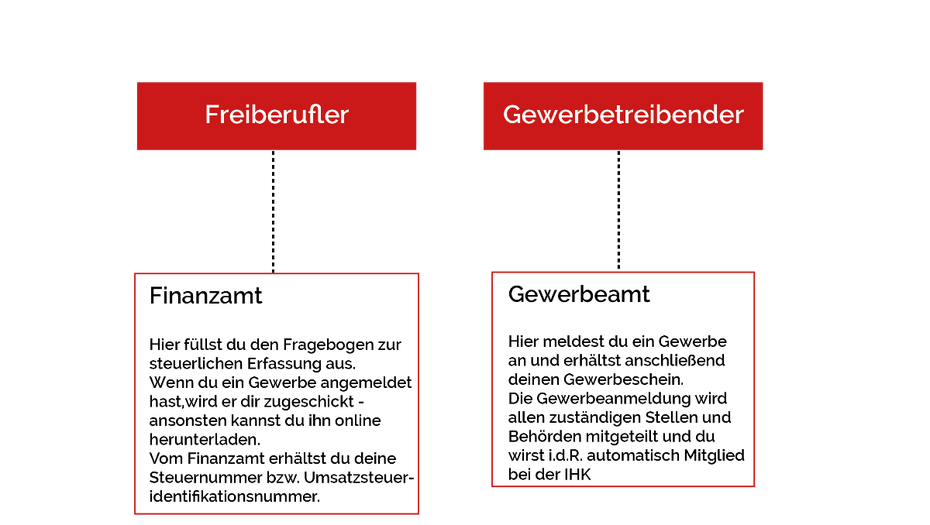

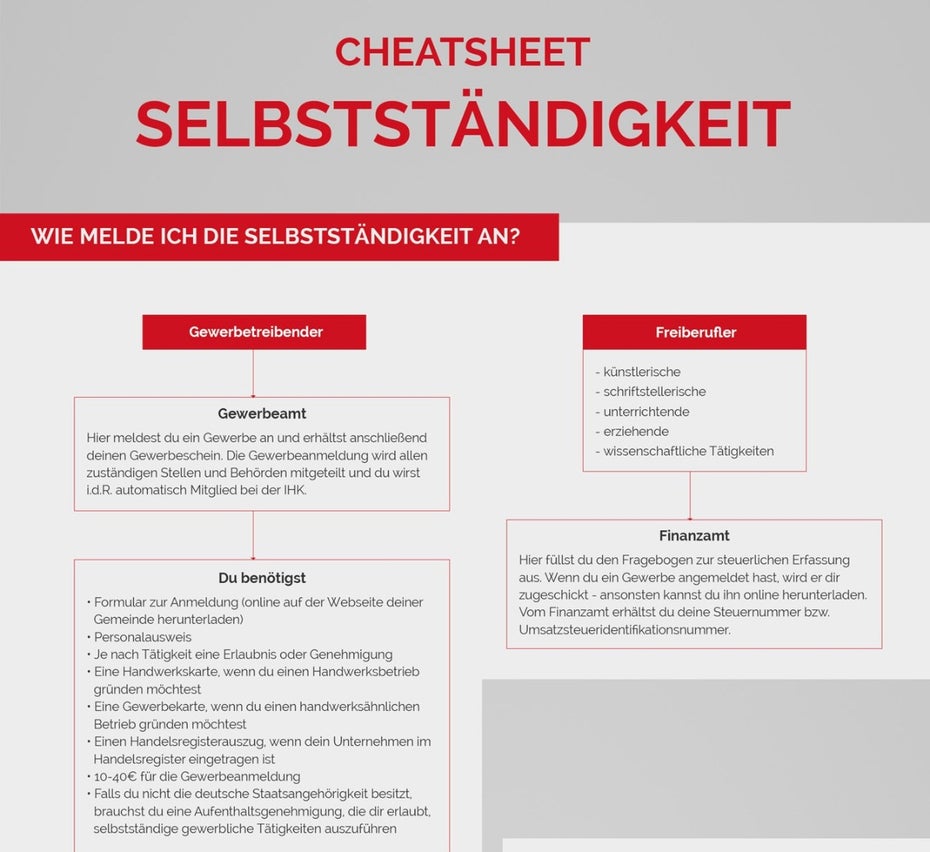

Anmeldung der Selbstständigkeit

Die Gewerbeanmeldung ist die erste Hürde in die Selbstständigkeit. Denn jeder Selbstständige ist dazu verpflichtet, seine gewerbliche Tätigkeit anzuzeigen. Ausgenommen davon sind Freiberufler, Wissenschaftler und Tätigkeiten in der Land- und Forstwirtschaft.

Gewerbetreibender oder Freiberufler?

Bild: sevDesk.

Freiberufler benötigen also keine Gewerbeanmeldung und müssen somit auch keinen Gewerbeschein beantragen. Allerdings sind sie dazu verpflichtet, sich beim Finanzamt anzumelden, sobald eine freiberufliche Tätigkeit aufgenommen wird. Im §18 des Einkommensteuergesetzes ist klar definiert, welche selbstständig ausgeübten Tätigkeiten zu den freien Berufen zählen.

Dazu zählen

- künstlerische

- schriftstellerische

- unterrichtende

- erziehende

- und wissenschaftliche Tätigkeiten.

Gründer, die ein Gewerbe betreiben wollen, müssen den Weg zum Gewerbeamt ihrer Gemeinde aufsuchen. Dort muss dann das eigene Gewerbe angemeldet werden. Das richtige Formular zur Gewerbeanmeldung findest du online auf der Webseite deiner Gemeinde. Beim anschließenden Gang zum Gewerbeamt solltest du folgende Unterlagen dabei haben:

- Personalausweis

- je nach Tätigkeit eine Erlaubnis oder Genehmigung

- eine Handwerkskarte, wenn du einen Handwerksbetrieb gründen möchtest

- eine Gewerbekarte, wenn du einen handwerksähnlichen Betrieb gründen möchtest

- einen Handelsregisterauszug, wenn dein Unternehmen im Handelsregister eingetragen ist

- 10-40 Euro für die Gewerbeanmeldung

- falls du nicht die deutsche Staatsangehörigkeit besitzt, brauchst du eine Aufenthaltsgenehmigung, die dir erlaubt, selbstständige gewerbliche Tätigkeiten auszuführen

Rechnungen

Das Umsatzsteuergesetz legt genau fest, wie eine Rechnung auszusehen hat und welche Angaben gemacht werden müssen. Und das sollte auch eingehalten werden. Denn unvollständige und falsche Angaben sind ein Verstoß gegen die Rechnungsform und gefährden so den Vorsteuerabzug. Das bedeutet: Der Rechnungsempfänger bekommt die in der Rechnung enthaltene Umsatzsteuer nicht vom Finanzamt zurück.

Welche Rechnungsangaben sind also verpflichtend?

- Name und Anschrift: Wer hat die Rechnung gestellt und an wen geht sie? Name und Anschrift des Unternehmens und des Kunden müssen vollständig angegeben werden.

- Bankverbindung: Deine Bankverbindung musst du auch angeben – ansonsten weiß dein Kunde nicht, wohin mit seinem Geld. ;-)

- Steuernummer: Die Angabe der Steuernummer oder der Umsatzsteuer-Identifikationsnummer (notwendig, wenn Rechnungen ins Ausland gehen) ist verpflichtend.

- Rechnungsdatum: Wann wurde die Rechnung ausgestellt?

- Rechnungsnummer: Um welche Rechnung handelt es sich? Für die nachträgliche Identifikation einer Rechnung muss eine eindeutige Nummer vergeben werden.

- Rechnungsgegenstand: Was wird in Rechnung gestellt? Welche Leistung, welches Produkt?

- Rechnungsbetrag: Wie hoch ist die Rechnung? Der Rechnungsbetrag muss in Nettobetrag in €, Angabe des Umsatzsteuersatzes von 7% oder 19% und die Höhe des Umsatzsteuerbetrags aufgeschlüsselt werden.

- Zeitpunkt der Leistungserbringung: Wann wurde die Leistung erbracht? Die Angabe des Monats ist ausreichend.

- Rabatte: Wenn nicht schon in Einzelpreisen enthalten, müssen vorher vereinbarte Rabatte angegeben werden.

- Rechnung: Das Wort „Rechnung“ muss auf der Rechnung erscheinen!

Bist du Kleinunternehmer? Dann kannst du die Kleinunternehmer-Regelung in Anspruch nehmen.

Papierform oder elektronisch?

Für die gesetzlichen Regelungen gibt es keinen Unterschied zwischen der Papierform oder der Übermittlung auf elektronischem Wege. Sollte der Kunde eine schriftliche Rechnung wollen, bist du allerdings verpflichtet, diese zu liefern. Generell ist die elektronische Variante einfacher und kostengünstiger.

Was muss auf eine Teilrechnung?

Rechnungen für große Aufträge werden oft in mehrere Teilrechnungen (= Abschlagsrechnungen) aufgeteilt. Der Vorteil: Die Zahlungen für den Rechnungsempfänger werden gleichmäßig über das Projekt verteilt und das Unternehmen erhält bereits vor Abschluss des Projektes Geld und muss nicht so viel vorstrecken.

Grundsätzlich ist die Teilrechnung genauso aufgebaut wie eine herkömmliche Rechnung. Zusätzlich muss sie als Abschlagsrechnung gekennzeichnet sein und es muss angegeben werden, um welche Abschlagsrechnung (z.B. Abschlagsrechnung Nummer 1) es sich handelt.

Wenn die volle Leistung erbracht wurde, wird eine Schlussrechnung erstellt. In dieser werden die bereits bezahlten Teilrechnungen vom Gesamtbetrag abgezogen.

Was, wenn der Kunde nicht zahlt?

Bild: sevDesk.

Im ersten Schritt solltest du ein persönliches Gespräch suchen und dich möglichst beiläufig nach der ausstehenden Zahlung erkundigen. So erfährst du schnell, ob die Rechnung vergessen wurde oder ob andere Gründe für die fehlende Zahlung verantwortlich sind.

Eine schriftliche und freundlich formulierte Zahlungserinnerung kann als zweite Maßnahme helfen. So bringst du deinen Kunden nicht in Verlegenheit, erinnerst aber trotzdem höflich an die fehlende Zahlung.

Wenn auch dann noch nicht gezahlt wurde, kommt die Mahnung ins Spiel. Mahnung bedeutet, dass der Kunde in Zahlungsverzug gerät. Sobald das passiert, hast du Anspruch auf Verzugszinsen (5-8% über dem Basiszinssatz). In der Regel spricht man von drei Mahnungsstufen. Der Kunde sollte hier merken, dass es dir ernst ist. Bei der dritten Stufe sind höflich formulierte Mahnungen fehl am Platz.

Nach der dritten Mahnung bleibt dir nur noch der Weg zum Anwalt. Ein von ihm formuliertes Anwaltsschreiben lässt den Kunden meist zahlen – aus Angst vor höheren Kosten, die auf ihn zukommen könnten.

Der letzte Schritt um an dein Geld zu kommen: Kunden verklagen. Hier solltest du dich allerdings gut mit deinem Anwalt absprechen. Lohnt es sich? Wie sehen die Perspektiven aus? Ein solches Verfahren kann viele Ausgangsmöglichkeiten haben.

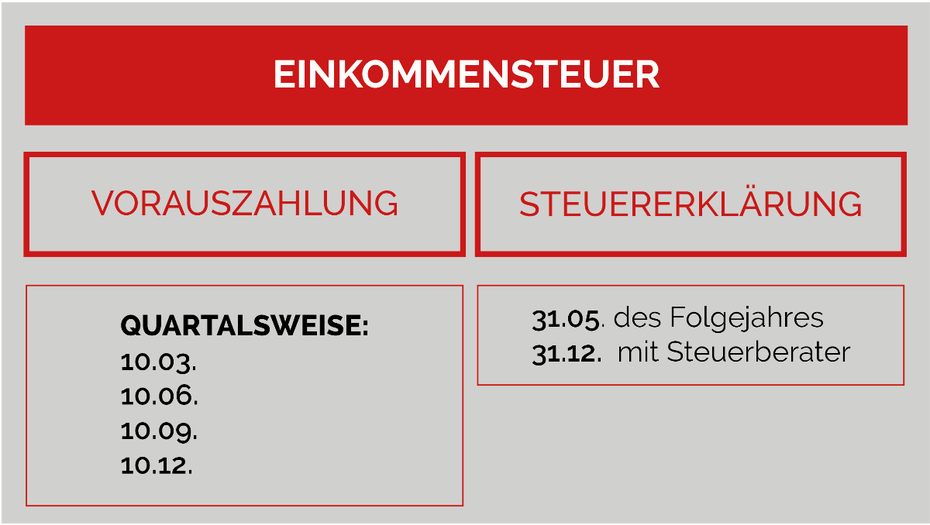

Steuerabgaben

Bei den vielen Abgaben und Steuerarten kannst du schnell mal den Überblick verlieren. Im Folgenden stellen wir dir kurz und knapp die wichtigsten drei Steuerarten vor. Für alle gelten Fristen, die du unbedingt einhalten solltest.

Die Einkommensteuer

- alle natürlichen Personen müssen die Einkommensteuer zahlen

- als Selbstständiger zahlst du, sobald dein zu versteuerndes Einkommen den Grundfreibetrag von 8.652 Euro jährlich überschreitet

- sobald du Verluste machst, musst du nicht zahlen

- du kannst über das Jahr verteilt Vorauszahlungen leisten, um dir den Betrag über das Jahr hinweg aufzuteilen; die Vorauszahlungshöhe kann auch noch im Nachhinein beim Finanzamt angepasst werden, sollten deine Einnahmen viel höher oder niedriger sein als erwartet

Rechtsgrundlage

<

Rechtsgrundlage ist das Einkommensteuergrundgesetz.

Frist

Bild: sevDesk.

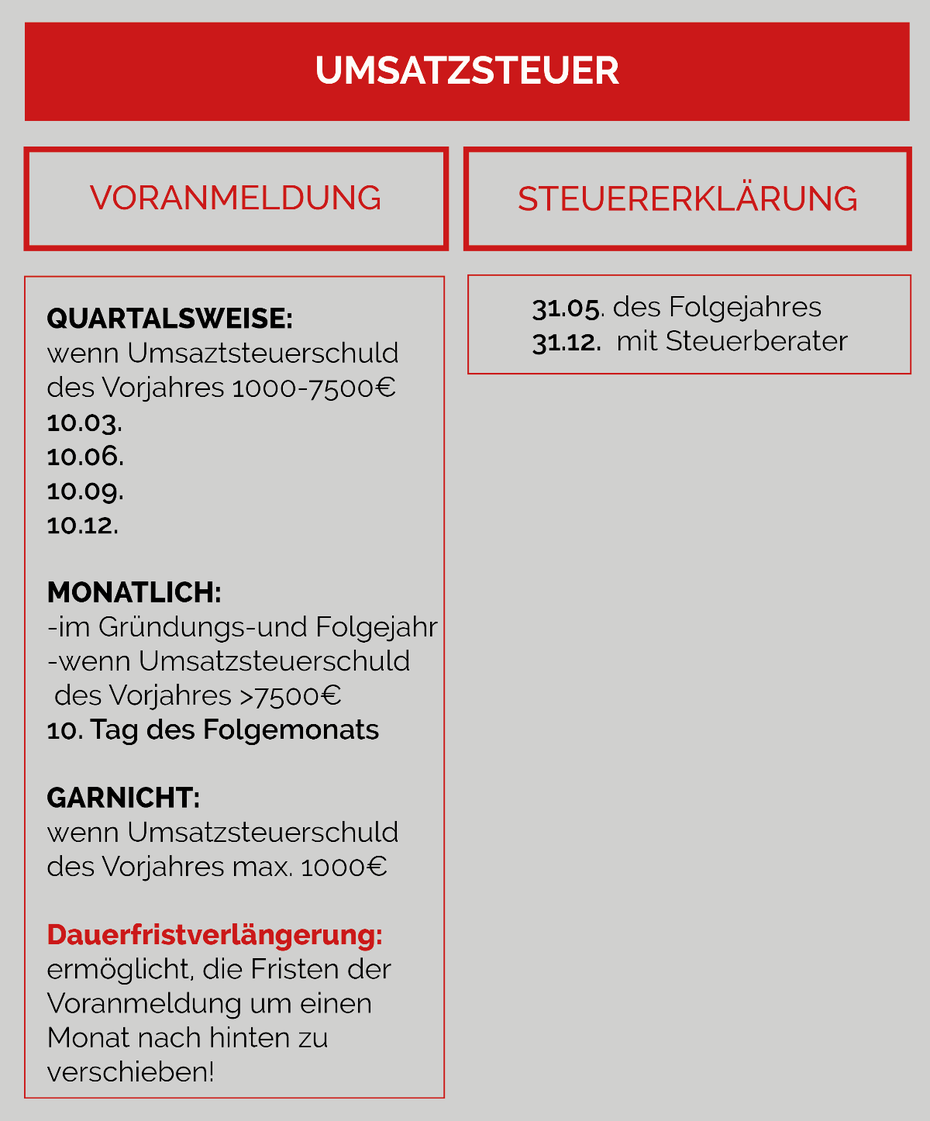

Die Umsatzsteuer

- fällt an, sobald eine Ware verkauft oder eine Dienstleistung erbracht wurde

- ausgenommen von der Umsatzsteuer sind Kleinunternehmer, deren Umsatz im vorherigen Jahr 17.500 Euro betrug und im laufenden Jahr 50.000 Euro nicht übersteigen wird

- beträgt 19% in Deutschland (bei bestimmten Produkten geringer, z.B. Lebensmittel)

- je nach Höhe der Einnahmen muss sie monatlich oder vierteljährlich abgeführt werden

- die ersten zwei Jahre einer Gründung muss die Umsatzsteuervoranmeldung monatlich abgegeben werden

Rechtsgrundlage

Rechtsgrundlage ist das Umsatzsteuergesetz.

Frist

Bild: sevDesk.

Dauerfristverlängerung

Die Dauerfristverlängerung ermöglicht es, die Fristen der Umsatzsteuervoranmeldung um einen Monat nach hinten zu verschieben. Beim zuständigen Finanzamt kann sie von jedem beantragt werden, der Umsatzsteuervoranmeldungen abgeben muss.

Wurde die Dauerfristverlängerung genehmigt (keine Ablehnung gilt als Genehmigung), gilt diese unbegrenzt und für sämtliche dem Antrag folgenden Umsatzsteuervoranmeldungen. In der Regel gibt es allerdings keine Einwände vom Finanzamt gegenüber der Dauerfristverlängerung.

Beispiel: Ein Monatszahler hat die Dauerfristverlängerung beim zuständigen Finanzamt beantragt. Der Antrag wurde nicht abgelehnt. Demnach muss er seine Umsatzsteuervoranmeldung von Januar nicht bis spätestens 10. Februar abgeben, sondern erst bis zum 10. März.

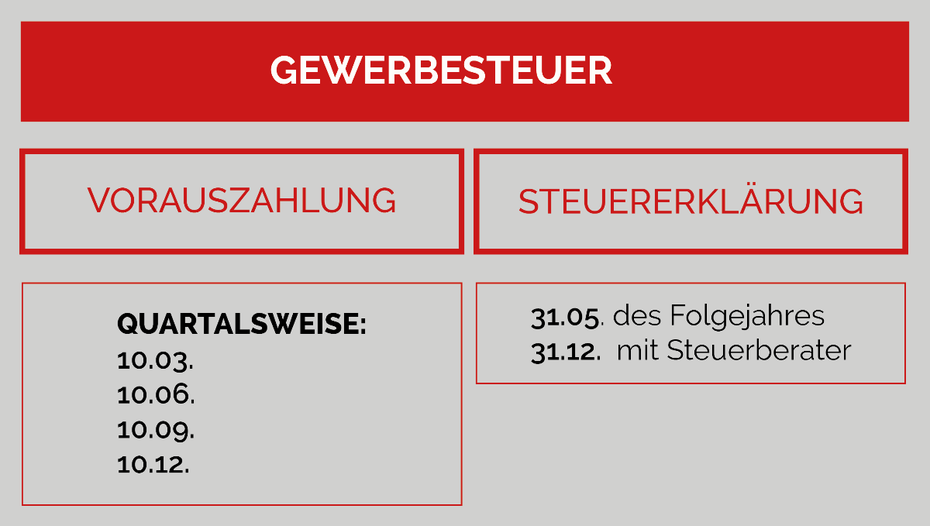

Die Gewerbesteuer

- Gewerbetreibende sind verpflichtet zu zahlen – ausgenommen sind Landwirtschaft und freie Berufe

- als Einzelunternehmer oder Personengesellschaft zahlst du erst, sobald dein zu versteuerndes Einkommen den Grundfreibetrag von 24.500 Euro überschreitet

- Höhe der Steuer ist abhängig von der Rechtsform des Unternehmens

- Höhe der Steuer ist auch davon abhängig, in welcher Gemeinde das Unternehmen aktiv ist; bei mehreren Gemeinden wird die Steuer durch Zerlegung der Steuersätze berechnet

Rechtsgrundlage

Rechtsgrundlage ist das Gewerbesteuersatz.

Frist

Bild: sevDesk.

Zusammenfassende Meldungen

Mit der zusammenfassenden Meldung meldet jeder aktive Unternehmer der EU, welche Umsätze er macht. Außerdem haben die Mitgliedsländer der EU das sogenannte MIAS eingeführt (Mehrwertsteuer-Informations-Austausch-System), um die Versteuerung des innergemeinschaftlichen Warenverkehrs in ihren Ländern zu überwachen.

Bin ich meldungspflichtig?

Ja! Als aktiver Unternehmer im europäischen Markt bist du dazu verpflichtet, sobald du innergemeinschaftliche Lieferungen und grenzüberschreitende Dienstleistungen ausführst.

Was muss ich bei der zusammenfassenden Meldung angeben?

Die Umsatzsteueridentifikationsnummern deiner Geschäftspartner sowie den Gesamtwert der mit diesen Unternehmen gemachten innergemeinschaftlichen Umsätze.

Wann muss ich die Meldung abgeben?

In der Regel monatlich bis zum 25. Tag des Folgemonats.

Wenn die Summe deiner meldepflichtigen Umsätze dieses Kalendervierteljahres und der vier vorherigen mehr als 50.000 Euro betragen hat, musst du die Meldung bloß vierteljährlich abgeben.

Mahngebühren des Finanzamts

Bei den vielen Fristen und Meldungen, um die du dich kümmern musst, kann es schon einmal passieren, dass du zu spät dran bist oder etwas vergisst. Doch was passiert wenn du wichtige Fristen beim Finanzamt verpasst?

Dem Finanzamt stehen diverse Mahngebühren zur Verfügung. Grundsätzlich unterscheidet man zwischen den Säumniszuschlägen und den Verspätungszuschlägen.

Wann erfolgt ein Säumniszuschlag?

Ein Säumniszuschlag erfolgt bei der verspäteten Zahlung einer Steuer.

Für jeden angefangenen Monat nach dem fälligen Zahldatum muss ein Säumniszuschlag von einem Prozent des Steuerbetrags gezahlt werden. In Einzelfällen kann der Säumniszuschlag erlassen werden.

Wann erfolgt ein Verspätungszuschlag?

Ein Verspätungszuschlag erfolgt bei der verspäteten Abgabe einer Steuererklärung.

Das Finanzamt darf selbst entscheiden ob und in welcher Höhe der Zuschlag erhoben wird. Allerdings darf der Verspätungszuschlag maximal zehn Prozent deiner zu zahlenden Steuern betragen.

Vermeiden kannst du einen Verspätungszuschlag, indem du eine unvollständige Steuererklärung abgibst und darauf hinweist, dass die weiteren Angaben innerhalb des nächsten Monats nachgereicht werden.

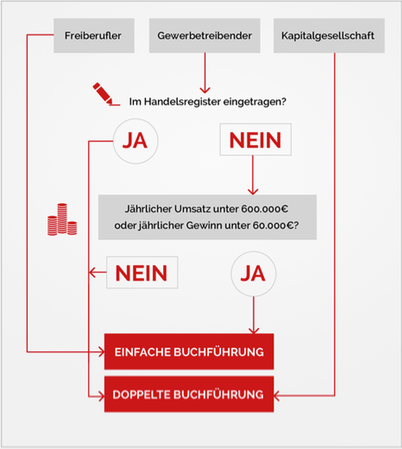

Buchhaltung

Doppelte Buchführung oder einfache Buchführung?

Die einfache Buchführung soll die Buchführung für eine bestimmte Personengruppe leichter machen. Hier genügt es, die Ein- und Ausgaben eines Geschäftsjahres der Einnahmen-Überschuss-Rechnung (EÜR) gegenüberzustellen. Überwiegen die Einnahmen im Vergleich zu den Ausgaben, so hat man einen Gewinn erwirtschaftet.

Die doppelte Buchführung ist nicht ganz so einfach durchzuführen. Zur Gewinnermittlung am Jahresende muss hier eine Bilanz erstellt werden. Das setzt voraus, dass über das Jahr alle Geschäftsvorfälle auf Sach- und Personenkonten richtig verbucht werden. Außerdem wird eine Gewinn-und-Verlust-Rechnung (GuV) geführt. Der Saldo der GuV wird dann in die Schlussbilanz übertragen.

Wer darf die einfache Buchführung durchführen?

- Freiberufler, unabhängig von Umsatz und Gewinn

- Gewerbetreibende, die nicht im Handelsregister eingetragen sind und deren jährlicher Umsatz

- 600.000€ oder Gewinn 60.000€ nicht überschreitet

- für land- und forstwirtschaftliche Betriebe gibt es spezifische Regelungen, auf die hier allerdings nicht näher eingegangen werden soll

Bild: sevDesk.

Wie kann ich Abschreibungen errechnen?

Mit der Zeit verliert betriebliches Anlagevermögen durch Verschleiß an Wert. Hier kommen Abschreibungen zum Einsatz. Wertminderungen können so buchhalterisch erfasst und als Absetzung für Abnutzung (AfA) bezeichnet werden. Unterschieden wird zwischen planmäßigen und außerplanmäßigen Abschreibungen.

Welche Möglichkeiten es gibt, die Abschreibungen zu errechnen, erfährst du im Folgenden:

Geringe Wirtschaftsgüter (GWG) abschreiben

Zu geringwertigen Wirtschaftsgütern zählen alle Gegenstände des Anlagevermögens, die selbstständig nutzbar sind und eine gewisse Preisgrenze nicht überschreiten. Beim Kauf dieser Gegenstände lohnen sich meist keine langen Abschreibungszeiten. Doch wie können geringe Wirtschaftsgüter abgeschrieben werden?

Poolabschreibung

Unter bestimmten Voraussetzungen können Wirtschaftsgüter jährlich zu einem Sammelposten (Pool) zusammengefasst werden. Dieser Pool kann dann gleichmäßig mit je 20 Prozent ab dem Jahr der Anschaffung oder Herstellung über fünf Jahre abgeschrieben werden.

Voraussetzungen für die Poolabschreibung:

- Wirtschaftsgüter des Anlagevermögens sind selbstständig nutzbar und beweglich

- Anschaffungskosten liegen zwischen 150€ und 1000€

Beispiel: Ein Unternehmer erwirbt im Januar 2015 einen Bürostuhl im Wert von 190 € und einen Laptop im Wert von 700 €. Der Pool im Jahre 2015 beträgt somit 890€. Davon können in den Jahren 2015 bis 2019 jeweils 20 Prozent, also 178€ jährlich, abgeschrieben werden.

AfA-Tabelle

AfA-Tabellen sind ein Hilfsmittel, das dir dabei hilft, die Nutzungsdauer von Anlagegütern einzuschätzen. Die in den Tabellen festgehaltenen Werte beruhen auf Erfahrungswissen. Auf der Webseite des Bundesfinanzministeriums findest du eine Übersicht über alle verfügbaren AfA-Tabellen.

Wie lange muss ich Dokumente aufbewahren?

Verschiedene Unterlagen (dazu zählen Rechnungen, Buchungsbelege und Geschäftsunterlagen) müssen über bestimmte Zeiträume aufbewahrt werden, denn sie sind wichtig für die Dokumentation und für eine eventuelle spätere Beweissicherung. Außerdem sind die Fristen gesetzlich geregelt und müssen von allen Buchführungspflichtigen eingehalten werden.

Die Aufbewahrungsfristen sind ganz unterschiedlich – je nach Art des Dokuments. Man unterscheidet zwischen Aufbewahrungsfristen von sechs und zehn Jahren sowie von unbegrenzter Länge.

Wie lange welche Dokumente aufbewahrt werden müssen erfährst du hier:

Bild: sevDesk.

10 Jahre

Bücher und Aufzeichnungen, Inventare, Jahresabschlüsse, Lageberichte, Eröffnungsbilanz, Arbeitsanweisungen, Organisationsunterlagen und Buchungsbelege.

6 Jahre

Handels- oder Geschäftsbriefe, Bankbürgschaften, Betriebsprüfungsberichte, Darlehensunterlagen, Einfuhr-& Exportunterlagen, Kalkulationsunterlagen, Mahnbescheide, Schriftwechsel und Zollbelege.

Unbegrenzt

Patente, Baupläne, Gerichtsurteile, Grundstücksunterlagen, Gesellschafterverträge und Personalakten.

Fazit

Als Selbstständiger gibt es – wie du spätestens jetzt gemerkt hast – eine ganze Menge zu beachten. Neben verschiedenen Fristen, die du einhalten musst, hast du einige Pflichten mehr zu erfüllen als ein „normaler“ Angestellter. Zu Beginn der Selbstständigkeit kostet es dich sicherlich ein paar Nerven, dir einen richtigen Überblick zu verschaffen. Aber mit ein wenig Motivation und genügend Informationen schaffst auch du es, alles unter einen Hut zu bekommen. Und vielleicht konnten wir dir auch schon mit unserem Cheatsheet dabei helfen.

Hier könnt ihr euch das gesamte Cheatsheet als PDF herunterladen.

Danke für die hilfreiche Übersicht! Gibt es vielleicht die Möglichkeit, das als PDF runterzuladen?

Die Druckfunktion (Strg+P) mit Chrome oder dem Opera-Browser scheint gut zu funktionieren. Dort einfach als „PDF drucken“ auswählen.

Mein Firefox blendet zwar den Großteil der Werbebanner aus, aber unterschlägt auch Teile vom Artikel.

mfg

Hallo Christian,

freut mich wenn die Übersicht gut ankommt.

Wir haben eigentlich noch eine Infografik und eine PDF-Version zur Verfügung gestellt. Leider wurden beide Versionen im Artikel nicht übernommen. Wir haben beide Versionen noch kurzfristig auf unserer Website zur Verfügung gestellt:

https://sevdesk.de/cheatsheet-selbststaendigkeit/

Fabian

Ah, sehr gut! Bin auch gerade dabei, neben dem festen Job, ein zweites Standbein als Freiberufler aufzubauen. Von daher sind solche Tipps und Infos gern gesehen. Danke für die PDF Datei :)

Lieber Christian,

ich bin Geschäftsführerin des Bundesverbandes der Filmeditoren, die auch größtenteils selbständig arbeiten. Ich würde Deinen hervorragenden Beitrag zur Rechnungsstellung gerne im internen Bereich unser Webseite veröffentlichen, weil immer wieder Fragen unser Mitglieder genau in diese Richtung gehen. Und besser und prägnanter als Du es dargestellt hast, kann man es nicht machen. Natürlich würden wir Dich als Autor nennen und auch alle sonstigen Voraussetzungen erfüllen, die aus Deiner Sicht notwendig wären.

ich freue mich auf Deine Rückmeldung,

beste Grüße

Silke Spahr

Ich glaube da ist eher Fabian gefragt, oder? ;)

Hallo Silke,

freut mich, dass auch dir der Beitrag gefällt. Gerne kannst du den Beitrag in eurem internen Bereich veröffentlichen :-) Hilfreich könnte euch auch unsere PDF-Version des Artikels sein. Hier haben wir noch mal alles grafisch aufbereitet und diese kann auch schnell ausgedruckt oder archiviert werden.

https://sevdesk.de/cheatsheet-selbststaendigkeit/

Viele Grüße

Fabian

Ich würde noch ergänzend sagen, dass ein Rechnungsprogramm sehr viel Zeit sparen kann. Ich habe mich damals für Sevdesk entschieden aber Lexoffice hat auch Vorteile laut diesem Artikel: https://knallerfalke.com/blog/rechnungsprogramm-vergleich

Ich denke das muss jeder für sich finden welches Programm er nutzen möchte und was der Steuerberater macht